「憧れのマイホーム、月々の支払いをもう少し抑えたい」

「資材高騰で建築費が上がり、予算が厳しくなってきた」

「返済負担率が原因で、希望通りの住宅ローンを借りられない」

東北地方で家づくりを検討されている方の中で、このような悩みを抱えている方は多いです。特に仙台市や盛岡市などの都市部を中心に土地・建物価格が上昇しており、従来の「35年ローン」では月々の返済負担が重くのしかかるケースが増えています。

世帯年収が低い場合、金融機関が定める返済負担率がオーバーし十分な融資を受けられないケースも増えています。

そこで近年、注目を集めているのが「50年返済(50年ローン)」です。

「え?50年もローンを払い続けるの?」と驚かれるかもしれませんが、若年層を中心に利用者が増えつつあり、岩手銀行や東北銀行、福島銀行など、東北の地方銀行でも独自の取り扱いが始まっています。

この記事では、東北地方で50年ローンを取り扱っている金融機関の最新情報と、この超長期ローンを利用するメリット・デメリット、そして「絶対に失敗しないための活用戦略」を、住宅専門FPの視点から徹底解説します。

そもそも「50年ローン」とは?なぜ今増えているのか

これまで住宅ローンの最長返済期間は「35年」が一般的でした。しかし、以下の背景から「50年」という選択肢が登場しました。

- 住宅価格の高騰:全国的な資材費・人件費の上昇により、借入希望額が増加している。

- 定年退職の延長:かつての日本は55歳定年制でしたが、60歳、65歳と伸び、今後は一生働く時代へ。

- 若年層の取り込み:金融機関が、収入がまだ伸びきっていない20代〜30代前半の顧客をサポートするため。

つまり・・・

50年ローンを設定しないと、若者が住宅を買えない時代になった

これが一番の理由です。

これにどのようなメリットとデメリットがあるのかは、のちほど解説します。

東北地方で「50年住宅ローン」を取り扱っている銀行はどこ?

東北地方にお住まいの方が50年ローンを組む場合、大きく分けて「地方銀行の独自商品」と「フラット50」の2つの選択肢があります。

東北の主な地方銀行(独自商品)

近年、東北の地銀でも競争力を高めるために50年ローンの導入が進んでいます。

・青森みちのく銀行: 合併により誕生した青森みちのく銀行でも、主力商品である「全国保証型」の住宅ローンなどで最長50年の借り入れが可能です。 青森県最大の地方銀行であり、対面での相談がしやすいのが最大の強み。変動金利や固定金利選択型と50年返済を組み合わせることで、月々の返済額を抑える設計が可能です。

・岩手銀行: 岩手県内ではいち早く導入。2023年よりクレディセゾン保証付の住宅ローンなどで最長50年の取り扱いを開始しました。岩手県内だけでなく、岩手銀行の支店があるエリアでも利用可能です。完済時年齢の上限も柔軟(80歳〜85歳)に設定されています。

・東北銀行: 2024年5月より、全国保証(株)保証付の住宅ローンにおいて期間を最長50年に延長しました。「ハイパワー住宅ローン100PLUS」などが対象です。 岩手県を中心に、支店がある他県でも利用できます。

・福島銀行: 福島県を拠点とする福島銀行も、最長50年の借り入れに対応しています。「変動金利」や「固定金利選択型」で50年を選べるのが強みです。

・東邦銀行: 福島県の東邦銀行も、2024年8月より最長50年の取り扱いを開始しました。完済時年齢の上限も満84歳まで延長され、より長期間での返済計画が立てやすくなっています。 借入期間を41年以上にする場合、対象物件は「新築」かつ「劣化対策等級2級以上」などの質の高い住宅に限られますが、その分、資産価値の高い家づくりを金融面から後押ししてくれる商品と言えます。

フラット50(住宅金融支援機構)

全国どこでも利用可能な「全期間固定金利」の代表格です。東北地方のほとんどの銀行、信用金庫、または日本モーゲージサービスなどのモーゲージバンク経由で申し込みが可能です。

利用条件は長期優良住宅など、質の高い住宅を取得する場合に限られます。

メリットは非常に大きく、金利が変わらない安心感と、将来住宅を売却する際に、ローンごと次の購入者に引き継げる「金利引き継ぎ特約」がある点が独自商品との大きな違いです。

デメリットは、2026年時点では変動金利と比べて金利が高い点と、融資事務手数料が一般的に2.2%程度と高いことでしょう。

フラット50は長岡FP事務所でのお取次ぎが可能です

【シミュレーション】35年 vs 50年

実際に、東北地方で土地+建物を購入する一般的なケースで計算してみましょう。

・借入金額:4,000万円 ・金利:1.5%(全期間固定と仮定)

・返済方法:元利均等返済・ボーナス払いなし

【比較結果】

・月々の返済額 は?

35年返済:122,473円

50年返済:95,152円 → 差額:月々 27,321円 安くなる

・総返済額 は?

35年返済:5,143万円

50年返済:5,709万円 → 差額:総額 566万円 高くなる

国立大学の4年間の学費以上の差があることに注意です。

数字から見えるポイント

50年ローンにすることで、月々の支払いは約2.7万円も安くなります。東北地方の冬場の電気代・灯油代が高騰する中、この差額は家計にとって非常に大きいです。

一方で、利息を長く払い続けるため、総支払額は約566万円も増えてしまいます。これが最大のデメリットです。

毎月のやりくりを優先するか、返済総額を優先するか、悩ましいところです。

「50年ローン」を選ぶ5つのメリット

単に「月々の支払いが減る」以外にも、東北地方の住環境ならではのメリットがあります。

屋根外壁のメンテフリー化にお金を回せる

ここが東北では最も重要です。月々の返済を抑えた分、建築費の予算を上げることができます。その予算を「外壁と屋根のメンテフリー化」に充てるのはどうでしょうか。

ローンの利息は増えますが、生涯支払う維持費の総額が減ります。

一般的に屋根と外壁のメンテナンス(塗り替えとコーキング)は、同時に施工すると10年後とに150万円~200万円程度かかいます。30年で450万円~600万円です。

この分の費用が無くなることで、家計のキャッシュフローはゆとりがでます。

メンテフリーの外壁材には、樹脂サイディングやタイル、高寿命の窯業系サイディングが挙げられます。ガルバリウム鋼板はメンテフリーをうたう業者もありますが、実際にはもらい錆びやチョーキング(粉吹き)が発生するためメンテが必要です。メンテフリー建材を使えるかどうか、住宅メーカーに問い合わせてください。

審査に通りやすくなる(借入可能額が増える)

毎月の返済額が下がると、年収に対する年間返済額の割合(返済負担比率)が下がります。これにより、35年ローンでは審査がギリギリだった希望額でも、50年なら余裕を持って審査通過できる可能性があります。

資産運用に回す余裕がある

20代〜30代は、子育て、車の買い替え(東北では必須)、教育費など、現金が必要なイベントが目白押しです。ローン返済でカツカツになるよりも、毎月のキャッシュフローにゆとりを持たせ、貯蓄やNISA、変額保険などの資産運用に回すことができます。

団体信用生命保険(団信)の保障期間が長い

多くの50年ローンでは、完済年齢の上限が80歳〜85歳程度まで設定されています。ローンを借りている間は、死亡や高度障害時に残債がゼロになる保険(団信)が効いています。実質的な生命保険代わりとして長く機能します。

特に青森県では男性の平均寿命は全国最下位の79.27歳(2020年)です。見方を変えると、終身保障の団信ともいえるかもしれません。

売却時に有利な「フラット50」の選択肢

もし「フラット50」を選んだ場合、将来家を売る際に、その低い金利のままローン付きで家を売却できる可能性があります。金利上昇局面では、低金利のローンがついている家は資産価値が高まります。

フラット50では「50年かけて返済するローン」という意味ではなく、出口戦略のひとつとして活用するという意味での利用も考えられます。

「50年返済でないと借りられない」人には危険。あえての50年返済でキャッシュフローと出口戦略にいかす、というのが正しい使い方です。

「50年ローン」のデメリットとリスク

ここでデメリットも理解しておきましょう。

オーバーローンと担保割れのリスクが高い

これが最大のリスクです。

残債割れとは、家を売りたい時の価格よりも、ローンの残り(残債)の方が多い状態のことです。オーバーローンともいいます。

50年ローンは元金がなかなか減りません。10年後、20年後に転勤や離婚などで家を売ろうとした時、「家は3000万でしか売れないのに、ローンが3500万残っている」という事態になりがちです。この場合、差額の500万円を現金で用意しないと家を売ることすらできません。

また、ローンを借り換える時にも問題が起こります。担保割れです。

元金の減りが遅いため、借り換えようとしても、物件の担保価値が残債を下回ってしまうのです。金融機関によって、担保価値に対してどの程度貸してくれるかが異なります。

担保価値に対して100%までという金融機関も存在します(特にネット系)そうなると変動金利が高くなっても借り換えができません。特に地方で地価が安い郊外に購入した人は、土地の価値も低いためさらに借り換えが困難になります。

金利が変わらず借り換えの心配が少ないフラット50を優先すべきなのは、このポイントです。

老後破産のリスク

30歳で借りても、完済は80歳です。60歳や65歳で定年退職した後も、現役時代と同じ返済が15年〜20年続きます。年金だけで返済を続けるのは現実的ではありません。

定年退職後の「出口」に戦略がない場合、高確率で自己破産するか、子供世代に迷惑をかけます。

金利上昇リスクの影響を長く受ける

変動金利で50年借りた場合、50年間ずっと金利上昇のリスクにさらされます。期間が長い分、金利が1%上がった時の総返済額の増え幅は、35年ローンよりも強烈です。

リフォーム費用、建物寿命の問題

築10年で外壁や屋根のメンテナンス、給湯器、エアコン、パワーコンディショナー、蓄電池などの交換が必要になります。東北地方では暖房機器や灯油タンクを設置している家も多いです。

築後30年も経過すれば、トイレやお風呂の交換も必要になります。太陽光発電を取り入れている場合はパネル交換も考えられます。一度大規模な修繕工事が必要になります。

ローン返済が続いている中で、これらの修繕に定期的に数百万円~1,000万円を捻出する必要があります。

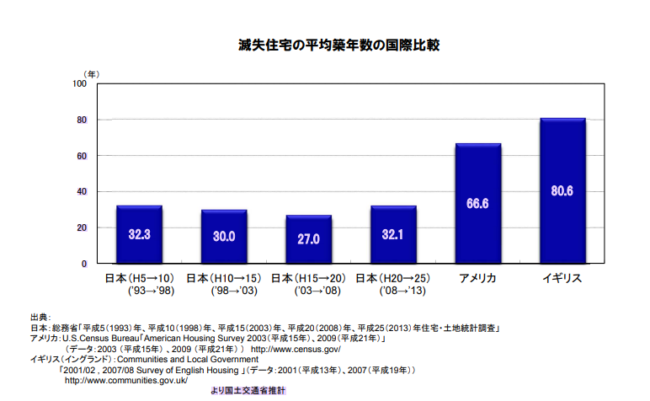

また、ローコスト住宅や安い建売住宅を50年ローンで購入する場合、無謀な見通しとしかいえなくなります。アパート程度のクオリティの住宅は、平均寿命が40年前後です。住宅ローンの完済前に建て替えを余儀なくされたら、悲惨なことになります。

滅失登記(解体)された建物が築後何年だったか?というグラフですが、日本では依然として40年以下なのです。建築基準法がアップデートされて平均的な寿命は延びていると思われますが、ローコスト住宅や建売住宅は相対的に低い性能です。50年ローンの完済の前に建物の寿命が尽きてしまうリスクがあります。

失敗しないための「50年ローン」活用戦略

50年ローンは「危険な商品」ではありません。「使い方を間違えると危険な道具」です。東北で賢く使いこなすための戦略を3つ提示します。

戦略① ゆとりのお金は絶対に浪費しない

シミュレーションで出た「月々2.7万円の差額」を、高級車の購入に使うのは無意味です。

この2.7万円を新NISAなどで利回り3〜4%で運用できれば、ローンの金利コスト以上の利益を生み出し、将来の一括返済資金を作ることができます。

戦略② 資産価値の落ちにくい場所・建物を選ぶ

「オーバーローンと担保割れ」を防ぐ方法です。

立地:仙台市内の地下鉄沿線や、各県の県庁所在地中心部など、人口減少下でも需要が残るエリアを選ぶ。

・建物:長期優良住宅など、国が認める高品質な住宅を建てる。フラット50を利用する場合は必須条件ですが、地銀の場合でも住宅性能評価を取得しておくと売却時に有利です。認定を受けない場合でも、高寿命を実現できる工法を採用しているかハウスメーカーに質問しましょう。

ローコスト住宅や、ローコスト住宅をメインに販売しているハウスメーカーは避けてください。

戦略③ 売却と資産運用の重要性

住宅ローンを返済できるのは定年退職時までです。たとえ50年ローンでも、50年かけて返済することは不可能に近いです。

そのため、資産運用によって定年退職時までに繰り上げ返済資金を用意ことが重要です。

または家の売却によって残債を完済し、家の売却益と資産運用で貯めたお金で郊外に中古マンションや中古戸建てを購入し引っ越すという選択肢もあります。

東北地方では前者を目指すことが現実的でしょう。資産価値が期待できる立地と建物であれば、後者もありえます。

いずれにしても50年返済で毎月のキャッシュフローにゆとりを生ませ、資産運用に回すことが重要です。

この出口戦略は机上論になりがちです。住宅メーカーの担当者と、住宅専門FPによる専門的な戦略立案が必要です。机上論の理屈でNISAなどの資産運用を行わないように注意してください。

東北での50年ローンは「攻め」の選択肢

東北地方において、50年ローンは以下のような方に特におすすめできる選択肢です。

- 20代〜30代前半の方

- 節約したキャッシュフローで資産運用ができる人

- 住宅専門FP事務所との綿密な打ち合わせが億劫でない人

- ギリギリの家計でないこと

逆に、「50年にしないと返済額が予算内に収まらない(=借入額が年収に見合っていない)」という消極的な理由で選ぶのは絶対に避けてください。高確率で自己破産へと繋がります。

50年ローンは、長い時間を味方につける「ファイナンス(資金調達)の技術」です。 メリットはキャッシュフローのゆとり化と、それに組み合わせる運用の仕組み化です。

一定の金融リテラシーを身につけて臨む必要があるため、浅い独学やYouTubeなどで聞きかじった知識での借入は、金融事故のもとです。

まずは、お近くの取り扱い銀行やハウスメーカーの担当者に「50年でのシミュレーション」を依頼し、35年の場合と数字を見比べてみることから始めてみましょう。そして住宅専門のFP事務所に必ず相談をしてください。

長岡FP事務所では50年ローンの出口戦略立案をご提供しています。